النموذج المالي هو أساس تحليل تطور الأعمال في المستقبل. يمكن من خلاله تقييم المخاطر وآفاق النمو، وكذلك صحة الخطط. لإجراء تحليل للنموذج المالي، يجب فهم القيم الرئيسية وكيفية تفسيرها بشكل صحيح.

ROI — مؤشر مهم لأي نموذج أعمال مالي

ROI (عائد على الاستثمار) — أحد أشهر المعايير والمعلمات المستخدمة على نطاق واسع. يساعد في تحديد مدى ربحية رأس المال المستثمر. القيمة لا تعكس فقط درجة كفاءة الاستثمارات، بل تساعد المستثمرين والمديرين على فهم ما إذا كانت تكاليفهم ستتحقق.

يسمح هذا المؤشر بفهم سريع لمدى فعالية نموذج مالي معين. إذا كانت نسبة ROI أكبر من 10٪، فقد يكون ذلك إشارة إلى أن الأعمال تسير في الاتجاه الصحيح. ولكن يجب عدم نسيان أن القيم الطبيعية لهذا المعيار يمكن أن تختلف بشكل كبير بين قطاعات الاقتصاد المختلفة.

لماذا يعتبر ROI مهمًا:

- سهولة الفهم: عادة ما يكون حساب ROI بسيطًا كافيًا لتقييم مؤشرات كفاءة الأعمال أو المشروع.

- مقارنة البدائل: من خلال حساب ROI لعدة خيارات للاستثمار، يمكن اختيار الأكثر فائدة.

- تقييم المخاطر: يمكن للمستثمر تقييم مدى مخاطر استثماره في مشروع معين.

تسمح مؤشرات النموذج المالي على أساس ROI باتخاذ قرارات سريعة ومدروسة للخطوات المستقبلية.

NPV: كيفية حساب القيمة الحالية الصافية؟

NPV (القيمة الحالية الصافية) — معيار يستخدم كثيرًا لتحديد ربحية الاستثمارات. يقيس الفارق بين القيمة الحالية للتدفقات النقدية المستقبلية والاستثمارات الأولية. يسمح NPV بمراعاة القيمة الزمنية للنقود، مما يجعله أكثر دقة وإيضاحًا بكثير من مجرد ROI.

كيفية حساب NPV؟

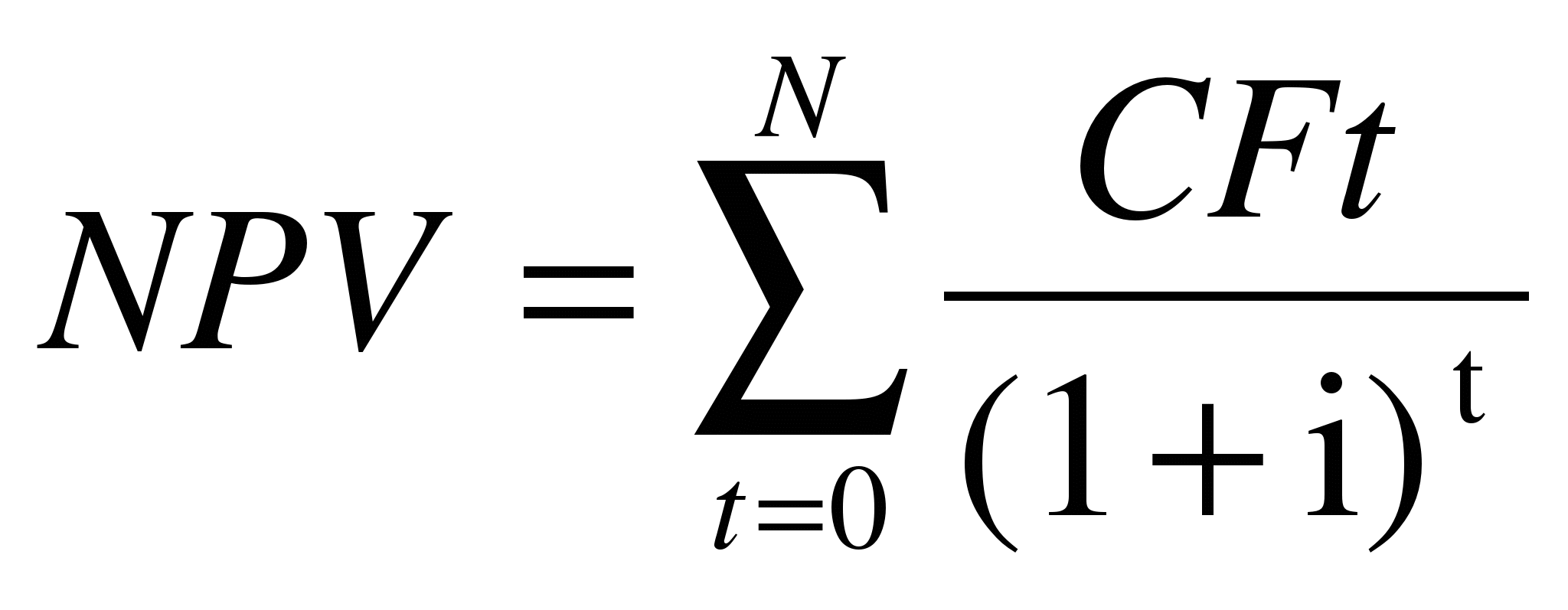

يتم استخدام الصيغة التالية للحساب:

حيث:

- N: عدد فترات التخطيط؛

- CFt: تدفق النقدية للفترة t؛

- i: معدل الخصم.

مثال على الحساب: إذا كان المشروع يتوقع تدفقات نقدية سنوية بقيمة 100000 روبل لمدة 5 سنوات، وكان معدل الخصم 10٪، وكانت الاستثمارات الأولية تبلغ 400000 روبل، يمكن حساب NPV.

من خلال الصيغة، يمكن حساب ما إذا كان يستحق الاستثمار في المشروع مع مراعاة القيمة الزمنية للنقود. إذا كانت قيمة NPV إيجابية، فإن الاستثمار يعتبر مربحًا. هذا يعني أنه سيحقق ربحًا. إذا كان المعامل سالبًا، فإن المشروع لن يتحقق.

IRR: العائد الداخلي للاستثمار

IRR (العائد الداخلي للاستثمار) أو معدل العائد الداخلي — هو معدل الفائدة الذي يجعل NPV للمشروع يساوي الصفر. يسمح هذا المعيار في النموذج المالي بتقييم مدى ربحية المشروع مقارنة بالاستثمارات الأخرى.

لحساب IRR، يجب إجراء تكرارات للعثور على معدل الخصم الذي يجعل NPV يساوي الصفر. يمكن اعتبار هذا المعيار “المعدل الفعال” للمشروع.

مثال على حساب IRR

لنفترض أن المشروع يتطلب استثمارات بقيمة 1000000 روبل ويولد دخلاً بقيمة 300000 روبل سنويًا على مدى 5 سنوات. لحساب IRR، يجب إجراء عدة تكرارات لمحاولة العثور على معدل الخصم الذي يجعل NPV يساوي الصفر. على سبيل المثال، إذا كان IRR يبلغ 12٪، فهذا يعني أن المشروع قد يحقق ربحًا بنسبة 12٪ سنويًا، وهو أمر جذاب لمعظم المستثمرين.

فترة الاسترداد: كيفية استرداد الأموال المستثمرة بسرعة؟

فترة الاسترداد — الوقت الذي يستغرقه لاسترداد الاستثمارات الأولية إلى الشركة من خلال الأرباح التي تولدها. هذا مؤشر مهم في النموذج المالي لتقييم المخاطر وتخطيط سيولة الأعمال.

لحساب فترة الاسترداد، يجب ببساطة قسمة الاستثمارات الأولية على تدفق النقد السنوي. على سبيل المثال، إذا كان المشروع يتطلب استثمارات بقيمة 500000 روبل ويولد أرباحًا سنوية بقيمة 100000 روبل، فإن فترة الاسترداد ستكون: 500000÷100000=5 سنوات.

هذا يعني أن المشروع سيسترد رأس المال خلال 5 سنوات. هذا المعيار مهم للمستثمرين الذين يرغبون في استعادة أموالهم بأسرع ما يمكن، خاصة في ظل ظروف الغموض.

مؤشرات الربحية والسيولة: أساسيات تحليل النموذج المالي لتقييم الشركة

بالإضافة إلى المؤشرات الرئيسية، ROI و NPV و IRR، من الضروري استخدام مقاييس أخرى في تحليل النموذج المالي — مؤشرات الربحية والسيولة. تسمح هذه المقاييس بتقييم قدرة الشركة على توليد الأرباح والتسديد السريع للديون.

مؤشرات الربحية

تقيس هذه المعايير ربحية الشركة. من بين أكثرها شيوعًا:

- ربحية الأصول (ROA): تظهر كم من الأرباح تولده الشركة لكل روبل من الأصول.

- ربحية رأس المال (ROE): تظهر كفاءة استخدام رأس المال الخاص للشركة في تحقيق الأرباح.

تساعد القيم في فهم مدى كفاءة المنظمة في استخدام مواردها.

مؤشرات السيولة

تعتبر هذه المعايير ضرورية لتقييم قدرة الشركة على تسديد التزاماتها بسرعة. من بينها:

- معامل السيولة الحالي: نسبة الأصول الدائنة إلى الالتزامات القصيرة.

- معامل السيولة السريعة: مؤشر مماثل، لكن بدون مراعاة المخزون، مما يجعله أكثر صرامة.

تساعد هذه المعارف في فهم مدى سرعة التعافي المالي للشركة من المشاكل المالية.

الاستنتاج

كل عمل ومشروع لهما خصائصهما الخاصة، واختيار المؤشرات الصحيحة للنموذج المالي يساعد في تحديد مدى ربحية وتوقعات الطريق المختار. من المهم أن نتذكر أن أي معيار لا يعمل بمفرده. يجب تحليله في سياق المقاييس الأخرى وبمراعاة الظروف السوقية الحالية.

تساعد مؤشرات النموذج المالي ليس فقط في توقع النتائج، ولكن أيضًا في اتخاذ قرارات استراتيجية مدروسة. من المهم على كل مستثمر ورجل أعمال أن يكون قادرًا على حساب وتفسير هذه المقاييس بشكل صحيح لتقليل المخاطر وتحقيق نتائج مالية عالية.

ar

ar  ru

ru  de

de  es

es  hi

hi  en

en  fr

fr  nl

nl  it

it  pt

pt  el

el