Financieel model – de basis voor de analyse van de toekomstige ontwikkeling van een bedrijf. Hiermee kunnen risico’s, groeiperspectieven en de juistheid van plannen worden beoordeeld. Om een financieel model te analyseren, is het noodzakelijk om te begrijpen welke indicatoren essentieel zijn en hoe ze correct geïnterpreteerd kunnen worden.

ROI – een belangrijke indicator voor elk financieel bedrijfsmodel

ROI (Return on Investment) of “Return on Investment” is een van de bekendste en meest gebruikte parameters. Het helpt om te bepalen hoe winstgevend het geïnvesteerde kapitaal was. De waarde geeft niet alleen de mate van investeringsrendement weer, maar helpt ook investeerders en managers te begrijpen of hun uitgaven zich zullen terugbetalen.

Deze indicator maakt het mogelijk om snel te begrijpen hoe effectief een bepaald financieel model is. Als de ROI hoger is dan 10%, kan dit een signaal zijn dat het bedrijf de juiste richting opgaat. Maar het is belangrijk om te onthouden dat normale waarden van deze parameter aanzienlijk kunnen verschillen voor verschillende economische sectoren.

Waarom ROI belangrijk is:

- Gemak van begrip: meestal is een eenvoudige berekening van ROI voldoende om de efficiëntie-indicatoren van een bedrijf of project te beoordelen.

- Vergelijking van alternatieven: door de ROI te berekenen voor verschillende investeringsmogelijkheden, kunt u de meest voordelige kiezen.

- Risicobeoordeling: een investeerder kan beoordelen hoe hoog het risico is om in een bepaald project te investeren.

Indicatoren van het financiële model op basis van ROI stellen u in staat om snelle en goed onderbouwde beslissingen te nemen voor verdere stappen.

NPV: hoe de netto contante waarde berekenen?

NPV (Net Present Value) – een parameter die vaak wordt gebruikt om de winstgevendheid van investeringen te bepalen. Het meet het verschil tussen de contante waarde van toekomstige kasstromen en de initiële investeringen. NPV maakt het mogelijk om de tijdsgebonden waarde van geld in aanmerking te nemen, waardoor het veel nauwkeuriger en informatiever is dan alleen ROI.

Hoe wordt NPV berekend?

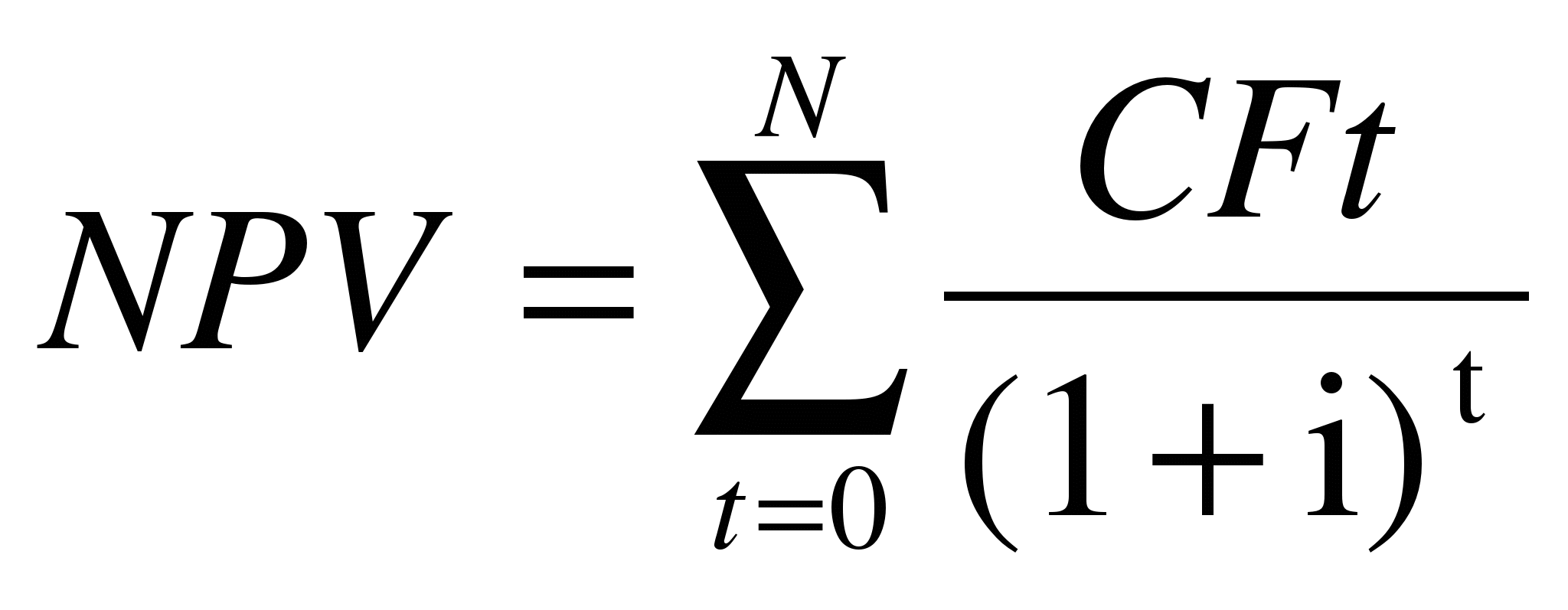

De volgende formule wordt gebruikt voor de berekening:

waar:

- N: het aantal planningsperioden;

- CFt: kasstroom voor periode t;

- i: disconteringsvoet.

Voorbeeldberekening: als het project jaarlijkse kasstromen van 100.000 roebel gedurende 5 jaar inhoudt, de disconteringsvoet 10% is en de initiële investeringen 400.000 roebel bedragen, dan kan de NPV worden berekend.

Met behulp van de formule kunt u berekenen of het de moeite waard is om in het project te investeren rekening houdend met de tijdsgebonden waarde van geld. Als de NPV positief is, wordt de investering als winstgevend beschouwd. Dit betekent dat het winstgevend zal zijn. Als de parameter negatief is, zal het project niet rendabel zijn.

IRR: intern rendement

IRR (Internal Rate of Return) of intern rendement is het percentage waarbij de NPV van het project nul is. Deze financiële modelindicator stelt u in staat te beoordelen hoe winstgevend het project kan zijn in vergelijking met andere investeringen.

Voor de berekening van IRR moeten iteraties worden uitgevoerd om de disconteringsvoet te vinden waarbij de NPV nul wordt. De parameter kan worden beschouwd als het “effectieve tarief” voor het project.

Voorbeeldberekening van IRR

Laten we aannemen dat het project een investering van 1.000.000 roebel vereist en gedurende 5 jaar jaarlijks een inkomen genereert van 300.000 roebel. Om de IRR te berekenen, moeten meerdere iteraties worden uitgevoerd om de disconteringsvoet te vinden waarbij de NPV nul wordt. Bijvoorbeeld, als de IRR 12% bedraagt, betekent dit dat het project een rendement van 12% per jaar kan opleveren, wat vrij aantrekkelijk is voor de meeste investeerders.

Terugverdientijd: hoe snel de investeringen terugverdienen?

De terugverdientijd is de tijd die nodig is om de initiële investeringen terug te verdienen in het bedrijf via de gegenereerde winst. Dit is een belangrijke indicator van het financiële model voor het beoordelen van risico’s en het plannen van de liquiditeit van het bedrijf.

Om de terugverdientijd te berekenen, hoeft u alleen maar de initiële investeringen te delen door de jaarlijkse kasstroom. Bijvoorbeeld, als het project een investering van 500.000 roebel vereist en jaarlijks een winst genereert van 100.000 roebel, dan zal de terugverdientijd zijn: 500000÷100000=5 jaar.

Dit betekent dat het project zich binnen 5 jaar zal terugverdienen. Deze parameter is belangrijk voor investeerders die hun geld zo snel mogelijk willen terugverdienen, vooral onder onzekere omstandigheden.

Rentabiliteits- en liquiditeitsindicatoren: basisprincipes van de analyse van het financiële model voor de beoordeling van een bedrijf

Naast de belangrijkste indicatoren, ROI, NPV en IRR, is het belangrijk om ook andere metrieken te gebruiken – rentabiliteits- en liquiditeitsparameters. Ze helpen bij het beoordelen van het vermogen van het bedrijf om winst te genereren en snel aan zijn verplichtingen te voldoen.

Rentabiliteitsindicatoren

Deze parameters meten de winstgevendheid van het bedrijf. Enkele van de meest populaire zijn:

- Rendement op activa (ROA): geeft aan hoeveel winst het bedrijf genereert per roebel aan activa.

- Rendement op eigen vermogen (ROE): geeft aan hoe efficiënt het eigen vermogen van het bedrijf wordt gebruikt om winst te maken.

De waarden helpen investeerders te begrijpen hoe efficiënt de organisatie haar middelen gebruikt.

Liquiditeitsindicatoren

Deze parameters zijn nodig om de mogelijkheid van het bedrijf om snel aan zijn verplichtingen te voldoen te beoordelen. Enkele van hen zijn:

- Huidige verhouding van liquiditeit: de verhouding van vlottende activa tot kortlopende verplichtingen.

- Snelle verhouding van liquiditeit: een vergelijkbare indicator, maar zonder voorraden, wat het strenger maakt.

Deze kennis helpt te begrijpen hoe snel het bedrijf uit financiële moeilijkheden kan komen.

Conclusie

Elk bedrijf en project heeft zijn eigen kenmerken, en de juiste keuze van financiële modelindicatoren zal helpen bepalen hoe winstgevend en veelbelovend de gekozen weg is. Het is belangrijk om te onthouden dat geen enkele parameter op zichzelf werkt. Het moet worden geanalyseerd in het kader van andere metrieken en rekening houdend met de huidige marktomstandigheden.

De indicatoren van het financiële model helpen niet alleen bij het voorspellen van resultaten, maar ook bij het nemen van goed onderbouwde strategische beslissingen. Het is belangrijk voor elke investeerder en zakenman om te weten hoe deze metrieken correct moeten worden berekend en geïnterpreteerd om risico’s te minimaliseren en goede financiële resultaten te behalen.

nl

nl  ru

ru  de

de  ar

ar  es

es  hi

hi  en

en  fr

fr  it

it  pt

pt  el

el