Um modelo financeiro é a base para analisar o futuro desenvolvimento de um negócio. Com ele, é possível avaliar os riscos, as perspectivas de crescimento e a correção dos planos. Para realizar a análise de um modelo financeiro, é necessário entender quais indicadores são fundamentais e como interpretá-los corretamente.

ROI – um indicador importante para qualquer modelo de negócio financeiro

O ROI (Return on Investment) ou “Retorno sobre o Investimento” é um dos parâmetros mais conhecidos e amplamente utilizados. Ele ajuda a determinar o quão lucrativo foi o capital investido. O valor não apenas reflete o grau de eficiência dos investimentos, mas também ajuda os investidores e gestores a entender se seus gastos serão recuperados.

Esse indicador permite entender rapidamente o quão eficaz é determinado modelo financeiro. Se o ROI for superior a 10%, isso pode ser um sinal de que o negócio está indo na direção certa. No entanto, é importante lembrar que para diferentes setores da economia, os valores normais desse parâmetro podem variar significativamente.

Por que o ROI é importante:

- Simplicidade de entendimento: geralmente, para avaliar os indicadores de eficiência de um negócio ou projeto, é suficiente fazer um cálculo simples do ROI.

- Comparação de alternativas: ao calcular o ROI para várias opções de investimento, é possível escolher a mais vantajosa.

- Avaliação de riscos: o investidor pode avaliar o quão alto é o risco de investir em determinado projeto.

Os indicadores do modelo financeiro com base no ROI permitem tomar decisões rápidas e fundamentadas para os próximos passos.

VPL: como calcular o Valor Presente Líquido?

O VPL (Valor Presente Líquido) é um parâmetro frequentemente utilizado para determinar a lucratividade dos investimentos. Ele mede a diferença entre o valor presente dos fluxos de caixa futuros e os investimentos iniciais. O VPL leva em consideração o valor do dinheiro no tempo, tornando-o muito mais preciso e informativo do que apenas o ROI.

Como calcular o VPL?

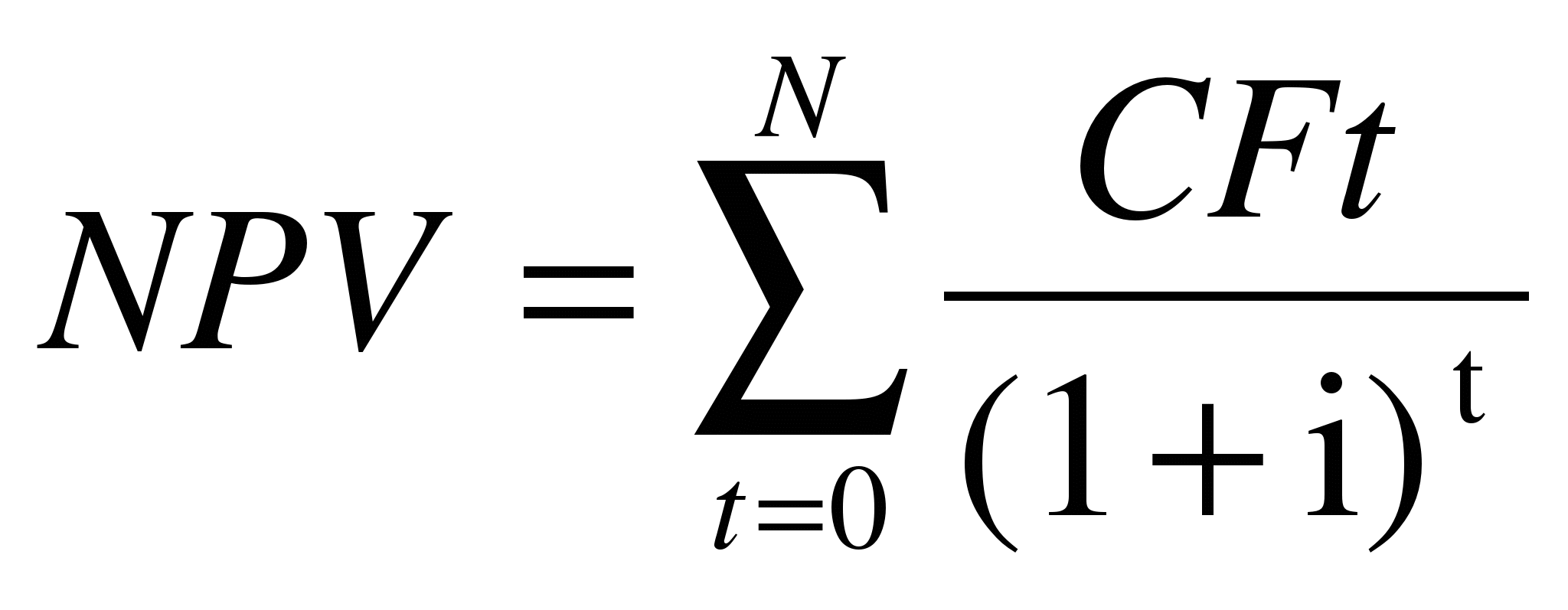

Para o cálculo, a seguinte fórmula é utilizada:

onde:

- N: número de períodos de planejamento;

- CFt: fluxo de caixa para o período t;

- i: taxa de desconto.

Exemplo de cálculo: se um projeto pressupõe fluxos de caixa anuais de 100.000 rublos ao longo de 5 anos, a taxa de desconto é de 10%, e os investimentos iniciais são de 400.000 rublos, é possível calcular o VPL.

Usando a fórmula, é possível determinar se vale a pena investir no projeto levando em consideração o valor do dinheiro no tempo. Se o VPL for positivo, o investimento é considerado lucrativo. Isso significa que ele gerará lucro. Se o parâmetro for negativo, o projeto não será lucrativo.

TIR: Taxa Interna de Retorno

A TIR (Taxa Interna de Retorno) é a taxa de juros na qual o VPL do projeto é igual a zero. Esse indicador do modelo financeiro permite avaliar o quão lucrativo o projeto pode ser em comparação com outros investimentos.

Para calcular a TIR, é necessário realizar iterações para encontrar a taxa de desconto na qual o VPL se torna zero. O parâmetro pode ser considerado como a “taxa efetiva” do projeto.

Exemplo de cálculo da TIR

Suponha que um projeto exija investimentos de 1.000.000 de rublos e gere uma receita de 300.000 rublos anualmente ao longo de 5 anos. Para calcular a TIR, é necessário realizar várias iterações tentando encontrar a taxa de desconto na qual o VPL será zero. Por exemplo, se a TIR for de 12%, isso significa que o projeto pode gerar lucro a uma taxa de 12% ao ano, o que é bastante atraente para a maioria dos investidores.

Payback: como recuperar o investimento rapidamente?

O Payback é o tempo necessário para que o investimento inicial retorne para a empresa por meio do lucro gerado. Este é um indicador importante do modelo financeiro para avaliar riscos e planejar a liquidez do negócio.

Para calcular o Payback, basta dividir o investimento inicial pelo fluxo de caixa anual. Por exemplo, se um projeto requer um investimento de 500.000 rublos e gera um lucro de 100.000 rublos anualmente, o Payback será: 500000÷100000=5 anos.

Isso significa que o projeto se pagará em 5 anos. O parâmetro é importante para investidores que desejam recuperar seu dinheiro o mais rápido possível, especialmente em condições de incerteza.

Indicadores de rentabilidade e liquidez: fundamentos da análise do modelo financeiro para avaliar uma empresa

Além dos principais indicadores, ROI, VPL e TIR, para analisar o modelo financeiro, é importante usar outras métricas – parâmetros de rentabilidade e liquidez. Eles permitem avaliar a capacidade da empresa de gerar lucro e pagar suas dívidas de forma eficiente.

Indicadores de rentabilidade

Esses parâmetros medem a lucratividade do negócio. Entre os mais populares estão:

- Rentabilidade dos Ativos (ROA): mostra quanto lucro a empresa gera para cada rublo de ativos.

- Rentabilidade do Patrimônio Líquido (ROE): indica o quão eficientemente os fundos próprios da empresa são utilizados para gerar lucro.

Esses valores ajudam os investidores a entender o quão eficientemente a organização utiliza seus recursos.

Indicadores de liquidez

Esses parâmetros são necessários para avaliar a capacidade da empresa de pagar suas obrigações rapidamente. Entre eles estão:

- Índice de Liquidez Corrente: relação entre ativos circulantes e passivos circulantes.

- Índice de Liquidez Imediata: um indicador semelhante, mas sem considerar estoques, tornando-o mais rigoroso.

Esses conhecimentos ajudam a entender o quão rapidamente a empresa pode sair de dificuldades financeiras.

Conclusão

Cada negócio e projeto têm suas peculiaridades, e a escolha correta dos indicadores do modelo financeiro ajudará a determinar o quão lucrativo e promissor é o caminho escolhido. É importante lembrar que nenhum parâmetro funciona isoladamente. Ele deve ser analisado no contexto de outras métricas e considerando as condições de mercado atuais.

Os indicadores do modelo financeiro não apenas ajudam a prever resultados, mas também a tomar decisões estratégicas fundamentadas. É importante para cada investidor e empresário saber calcular e interpretar corretamente essas métricas para minimizar riscos e alcançar resultados financeiros elevados.

pt

pt  ru

ru  de

de  ar

ar  es

es  hi

hi  en

en  fr

fr  nl

nl  it

it  el

el