تخطيط المالية بدون خوارزمية واضحة يحول الاستراتيجية إلى تجوال في حقل ضبابي – تتم الخطوات ولكن الاتجاه يبقى قيد الشك. بدون أرقام وسيناريوهات وروابط منطقية، كل توقع قد يتحول إلى رأي ذاتي. جوهر تخطيط مشاريع الاستثمار يظهر بالضبط في استبدال الظنون بنظام، والحس بالتقدير. الصيغ، والافتراضات، والحساسية للمخاطر، ونطاق السيناريوهات – ليست مجرد تجريدات، بل هي أداة محددة تحول الفكرة إلى فرضية يمكن التحقق منها.

بناء معنى: بناء نموذج استثماري

كل مفهوم هو مجموعة من الافتراضات. الاستثمار الأولي، والتكاليف التشغيلية، والإيرادات، والضرائب، وجدول التمويل – الآلاف من المتغيرات تخلق الفوضى. يحول النموذج المالي الفوضى إلى نظام. إنه يختبر الفرضيات، ويشكل السيناريوهات، ويقيم حساسية النتائج لتغيير المعلمات الرئيسية.

تستخدم توقعات النتائج هيكلًا واضحًا:

- توقعات التدفق النقدي.

- تقييم تكلفة الرأسمال.

- احتساب الحواجز الضريبية.

- تحليل السيناريو.

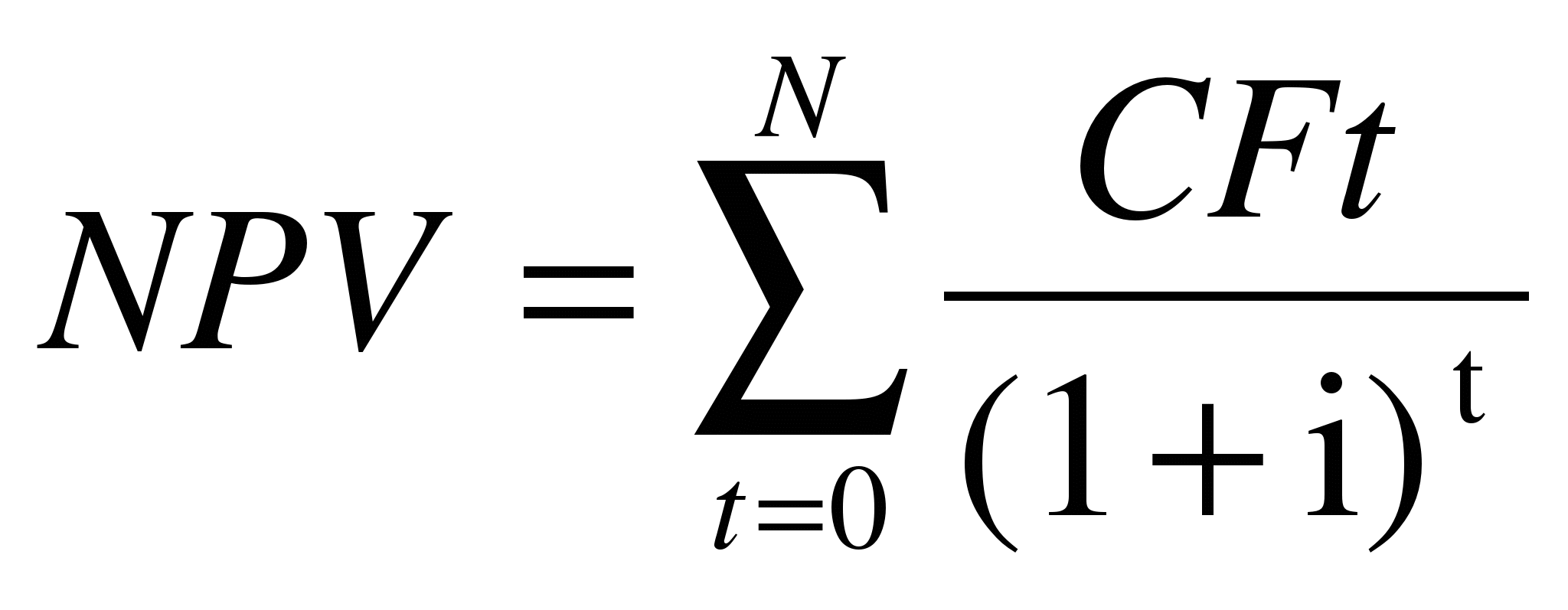

- حساب فترة البدء في التحقق من الجدوى وقيمة NPV.

جوهر تخطيط مشاريع الاستثمار – ليس فقط في الحسابات، بل في إنشاء خريطة فكرية لاتخاذ القرارات.

طرق تحليل القرارات المالية

لا يمكن تقييم الإمكانات بدون مرشدين كميين. تشمل أساليب تحليل جاذبية الاستثمار عدة نهج في وقت واحد – من المحافظة إلى العدوانية. يجمع النموذج المالي بينها ويقارن النتائج.

النهج الرئيسية:

- NPV (القيمة الحالية الصافية): يظهر القيمة المضافة.

- IRR (العائد الداخلي للاستثمار): يحدد عتبة الجاذبية.

- PI (مؤشر الربحية): يحسب كفاءة الاستثمار.

- فترة البدء في التحقق من الجدوى: يحدد مدى العائد.

جوهر تخطيط مشاريع الاستثمار – في القدرة على تجميع الطرق وتحديد المسار الاقتصادي العقلاني.

تطوير خطة تقييم مشروع الاستثمار: من Excel إلى الاستراتيجية

لقد انتقل الخبراء الحديثون في مجال المالية من الجداول البسيطة منذ فترة طويلة وانتقلوا إلى نماذج ديناميكية متقدمة. اليوم، يتم استخدام أساليب مونتي كارلو، وتحليل DCF، ونهج الثلاث سيناريوهات وبناء الرسوم البيانية الشلالية. كل هذا يسمح بتغطية العديد من العوامل، بما في ذلك تقلبات العملات، ومخاطر التضخم، وانقطاعات التوريد، والتغييرات في التشريعات. على الرغم من تعقيد الأدوات، فإن جوهر تخطيط مشاريع الاستثمار يظل كما هو – الحصول على رؤية موضوعية للمستقبل حتى في ظل الحالة العالية من عدم اليقين.

كيف يستخدم المستثمرون النموذج الحسابي

يتخذ المستثمر القرارات ليس بناءً على العروض التقديمية ولا على المشاعر، بل بناءً على الأرقام. يحدد النموذج المالي هيكل الصفقة، وحجم الحصص، ونقطة التعادل. بدونه، لن يمنح أي مؤسسة تمويلًا.

يساعد النموذج في:

- تبرير حجم الاستثمارات؛

- حساب العائد؛

- حماية الصفقة قانونيًا واستراتيجيًا.

جوهر تخطيط مشاريع الاستثمار – في القدرة على إظهار متى وكيف سيصبح مولدًا للدخل، بدلاً من مستهلك للرأسمال.

تحليل المشاريع المالية: 5 مهام يقوم بها النموذج

يصاحب اختبار العائدية كل قرار. إنه يحول الفكرة إلى أرقام، ويستبعد الافتراضات، ويظهر كيف تعمل ميكانيكا الأعمال. تكشف جوهره في خمس مهام رئيسية:

- فحص الفرضيات. يظهر النموذج كيف يقل تزايد سعر المواد الخام بنسبة 10% من الهامش بنسبة 3-4%، مشيرًا إلى مخاطر فقدان العائدية.

- تحليل الحساسية. يمكن أن يؤثر تغيير الإيرادات بنسبة 5% على EBITDA بشكل أقوى بمرتين. يكشف التحليل المالي عن الضعف.

- مقارنة مصادر رأس المال. يطيل الاقتراض بسعر 13% فترة البدء في التحقق من الجدوى بعامين. رأس المال الخاص يقلل المخاطر، ولكنه يحد من النطاق.

- تحسين جدول الاستثمارات. يقلل نقل التكاليف من الضغط على دورة الأعمال ويزيد من IRR. يساعد تحليل مشاريع الاستثمار في اتخاذ القرار الصحيح قبل البدء.

- تقييم المخاطر في حالة انخفاض الطلب. تنخفض المبيعات – يتجه التدفق النقدي نحو السالب. تساعد طرق التقييم في تجنب الأخطاء غير القابلة للعكس.

هكذا يظهر جوهر تخطيط مشاريع الاستثمار في الدقة، والتركيز الاستراتيجي، والقدرة على تكييف الأعمال مع أي متغير.

أمثلة على الأرقام: حيث نجحت عملية النمذجة

لعب بناء نماذج مالية للاستثمار دورًا رئيسيًا في إطلاق محطة طاقة رياح بقدرة 300 ميجاوات في كالميكيا. في البداية، كانت فترة البدء في التحقق من الجدوى تبلغ 17 عامًا، ولكن بعد إعادة توزيع التدفقات وتحسين هيكل التمويل، قلص النموذج الفترة إلى 11 عامًا.

في قطاع الزراعة، ساعدت في تجنب خطأ معالج الحبوب: بينما كان المشروع بنسبة عائد داخلي بنسبة 21% يبدو مربحًا، كشف تحليل الحساسية عن تبعية لأسعار اللوجستيات. بعد تصحيح مسارات النقل، زادت قيمة NPV بمقدار 18 مليون روبل.

جوهر تخطيط مشاريع الاستثمار هنا ظهر ليس كميكانيكا، بل كرؤية إدارية – القدرة على رؤية ما لا يراه التقرير العاري.

عندما يحكم الماليون جدول الأعمال

يستخدم الماليون النموذج ليس فقط لفحص الفرضيات، ولكن كأساس للمفاوضات. إنه يحدد حجم المشاركة الحصصية، وشروط التدفق النقدي، وآفاق الخروج.

يوفر الأداة إجابة على السؤال الرئيسي: كم ومتى ستبدأ الاستثمارات في تحقيق العائد. تنتقل جوهر تخطيط مشاريع الاستثمار هنا إلى مستوى الاستراتيجية. إنها لا تظهر فقط الربحية، بل استقرار نموذج الأعمال على المدى الطويل.