„`html

Die Finanzmodellierung ist die Grundlage für die Analyse der zukünftigen Entwicklung eines Unternehmens. Mit ihrer Hilfe können Risiken bewertet, Wachstumsperspektiven sowie die Richtigkeit von Plänen eingeschätzt werden. Um eine Finanzmodellanalyse durchzuführen, ist es wichtig zu verstehen, welche Kennzahlen wichtig sind und wie sie richtig interpretiert werden.

ROI – ein wichtiger Indikator für jedes Finanzgeschäftsmodell

ROI (Return on Investment) oder „Return on Investment“ ist einer der bekanntesten und am weitesten verbreiteten Parameter. Er hilft dabei zu bestimmen, wie profitabel das investierte Kapital war. Der Wert zeigt nicht nur den Grad der Effizienz der Investitionen an, sondern hilft auch den Investoren und Managern zu verstehen, ob sich ihre Ausgaben auszahlen werden.

Ein solcher Indikator ermöglicht es, sehr schnell zu erkennen, wie effektiv ein bestimmtes Finanzmodell ist. Wenn der ROI über 10% liegt, kann dies ein Signal dafür sein, dass das Geschäft in die richtige Richtung geht. Es ist jedoch wichtig zu bedenken, dass die normalen Werte dieses Parameters für verschiedene Wirtschaftssektoren erheblich variieren können.

Warum ROI wichtig ist:

- Einfachheit des Verständnisses: In der Regel reicht eine einfache Berechnung des ROI aus, um die Effizienzindikatoren eines Unternehmens oder Projekts zu bewerten.

- Vergleich von Alternativen: Durch die Berechnung des ROI für verschiedene Investitionsoptionen können Sie die rentabelste auswählen.

- Risikobewertung: Ein Investor kann einschätzen, wie hoch das Risiko ist, in ein bestimmtes Projekt zu investieren.

Die Kennzahlen des Finanzmodells auf Basis des ROI ermöglichen schnelle und fundierte Entscheidungen für zukünftige Schritte.

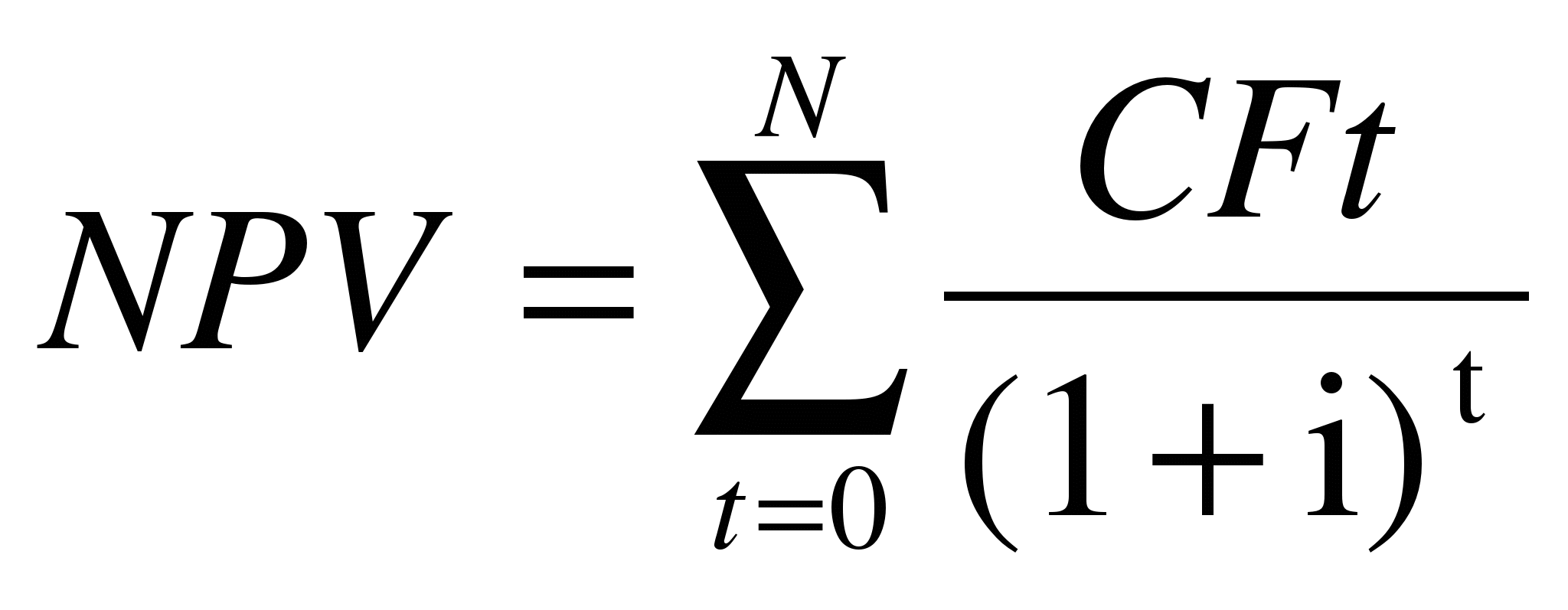

NPV: Wie berechnet man den Netto-Barwert?

NPV (Net Present Value) ist ein Parameter, der häufig zur Bestimmung der Rentabilität von Investitionen verwendet wird. Er misst den Unterschied zwischen dem Barwert zukünftiger Cashflows und den anfänglichen Investitionen. NPV berücksichtigt den Zeitwert des Geldes, was ihn genauer und informativer macht als nur der ROI.

Wie wird der NPV berechnet?

Zur Berechnung wird folgende Formel verwendet:

wo:

- N: Anzahl der Planungsperioden;

- CFt: Cashflow für Periode t;

- i: Diskontsatz.

Beispielrechnung: Wenn ein Projekt jährliche Cashflows von 100.000 Rubel über 5 Jahre vorsieht, der Diskontsatz 10% beträgt und die anfänglichen Investitionen 400.000 Rubel betragen, kann der NPV berechnet werden.

Mit Hilfe der Formel kann festgestellt werden, ob es sich lohnt, in ein Projekt zu investieren, unter Berücksichtigung des Zeitwerts des Geldes. Wenn der NPV positiv ist, wird die Investition als rentabel angesehen. Dies bedeutet, dass sie Gewinn abwirft. Wenn der Parameter negativ ist, wird das Projekt nicht rentabel sein.

IRR: Interner Zinsfuß

IRR (Internal Rate of Return) oder interner Zinsfuß ist der Prozentsatz, bei dem der NPV des Projekts null ist. Dieser Finanzmodellindikator ermöglicht es zu bewerten, wie rentabel ein Projekt im Vergleich zu anderen Investitionen sein kann.

Um den IRR zu berechnen, müssen Iterationen durchgeführt werden, um den Diskontsatz zu finden, bei dem der NPV null wird. Dieser Parameter kann als „effektiver Zinssatz“ für das Projekt betrachtet werden.

Beispiel für die Berechnung des IRR

Angenommen, ein Projekt erfordert Investitionen in Höhe von 1.000.000 Rubel und generiert nach 5 Jahren jährliche Einnahmen von 300.000 Rubel. Um den IRR zu berechnen, müssen mehrere Iterationen durchgeführt werden, um den Diskontsatz zu finden, bei dem der NPV null wird. Wenn beispielsweise der IRR 12% beträgt, bedeutet dies, dass das Projekt eine Rendite von 12% pro Jahr erzielen kann, was für die meisten Investoren recht attraktiv ist.

Payback-Zeit: Wie schnell werden Investitionen zurückgezahlt?

Die Payback-Zeit ist die Zeit, die benötigt wird, damit die anfänglichen Investitionen durch den generierten Gewinn in das Unternehmen zurückfließen. Dies ist ein wichtiger Indikator des Finanzmodells zur Bewertung von Risiken und Liquiditätsplanung des Unternehmens.

Um die Payback-Zeit zu berechnen, müssen einfach die anfänglichen Investitionen durch den jährlichen Cashflow geteilt werden. Zum Beispiel, wenn ein Projekt Investitionen von 500.000 Rubel erfordert und jährlich einen Gewinn von 100.000 Rubel generiert, beträgt die Payback-Zeit: 500.000 ÷ 100.000 = 5 Jahre.

Dies bedeutet, dass das Projekt in 5 Jahren zurückgezahlt wird. Dieser Parameter ist wichtig für Investoren, die ihr Geld so schnell wie möglich zurückerhalten möchten, insbesondere unter unsicheren Bedingungen.

Rentabilitäts- und Liquiditätskennzahlen: Grundlagen der Finanzmodellanalyse zur Bewertung eines Unternehmens

Neben den Hauptkennzahlen ROI, NPV und IRR ist es wichtig, für die Analyse des Finanzmodells auch andere Metriken zu verwenden – Rentabilitäts- und Liquiditätskennzahlen. Sie ermöglichen es, die Fähigkeit des Unternehmens zu bewerten, Gewinne zu erzielen und Schulden schnell zu begleichen.

Rentabilitätskennzahlen

Die Kennzahlen messen die Rentabilität des Unternehmens. Zu den beliebtesten gehören:

- Rentabilität der Aktiva (ROA): zeigt, wie viel Gewinn das Unternehmen pro Rubel an Vermögenswerten erwirtschaftet.

- Rentabilität des Eigenkapitals (ROE): zeigt, wie effizient das Eigenkapital des Unternehmens zur Gewinnerzielung eingesetzt wird.

Die Werte helfen Investoren zu verstehen, wie effizient das Unternehmen seine Ressourcen nutzt.

Liquiditätskennzahlen

Die Kennzahlen sind wichtig, um die Fähigkeit des Unternehmens zu bewerten, schnell seine Verpflichtungen zu erfüllen. Dazu gehören:

- Current Ratio: das Verhältnis von Umlaufvermögen zu kurzfristigen Verbindlichkeiten.

- Quick Ratio: ein ähnlicher Indikator, jedoch ohne Berücksichtigung von Vorräten, was ihn strenger macht.

Das Wissen hilft zu verstehen, wie schnell das Unternehmen aus finanziellen Schwierigkeiten herauskommen kann.

Fazit

Jedes Unternehmen und jedes Projekt haben ihre eigenen Besonderheiten, und die richtige Auswahl der Kennzahlen des Finanzmodells hilft dabei zu bestimmen, wie rentabel und vielversprechend der gewählte Weg ist. Es ist wichtig zu bedenken, dass kein Parameter allein funktioniert. Er sollte im Kontext anderer Metriken und unter Berücksichtigung der aktuellen Marktsituation analysiert werden.

Die Kennzahlen des Finanzmodells helfen nicht nur bei der Prognose von Ergebnissen, sondern auch bei der Fällung fundierter strategischer Entscheidungen. Jeder Investor und Geschäftsmann sollte in der Lage sein, diese Metriken richtig zu berechnen und zu interpretieren, um Risiken zu minimieren und hohe finanzielle Ergebnisse zu erzielen.

„`

de

de  ru

ru  ar

ar  es

es  hi

hi  en

en  fr

fr  nl

nl  it

it  pt

pt  el

el