El modelo financiero es la base para analizar el futuro desarrollo del negocio. Con su ayuda, se pueden evaluar los riesgos, las perspectivas de crecimiento y la corrección de los planes. Para llevar a cabo el análisis del modelo financiero, es necesario comprender qué indicadores son clave y cómo interpretarlos correctamente.

ROI: un indicador importante para cualquier modelo de negocio financiero

ROI (Return on Investment) o «Retorno de la Inversión» es uno de los parámetros más conocidos y ampliamente utilizados. Ayuda a determinar qué tan rentable fue el capital invertido. El valor no solo refleja el grado de eficiencia de las inversiones, sino que también ayuda a los inversores y gerentes a comprender si sus gastos se recuperarán.

Este indicador permite comprender rápidamente qué tan efectivo es un modelo financiero en particular. Si el ROI es superior al 10%, puede ser una señal de que el negocio va en la dirección correcta. Sin embargo, es importante recordar que para diferentes sectores de la economía, los valores normales de este parámetro pueden variar significativamente.

Por qué es importante el ROI:

- Simplicidad de comprensión: generalmente, para evaluar los indicadores de eficiencia de un negocio o proyecto, es suficiente realizar un cálculo simple del ROI.

- Comparación de alternativas: al calcular el ROI para varias opciones de inversión, se puede elegir la más beneficiosa.

- Evaluación de riesgos: un inversor puede evaluar qué tan alto es el riesgo de invertir en un proyecto en particular.

Los indicadores del modelo financiero basados en el ROI permiten tomar decisiones rápidas y fundamentadas para los próximos pasos.

VAN: ¿cómo calcular el Valor Actual Neto?

VAN (Valor Actual Neto) es un parámetro que se utiliza con frecuencia para determinar la rentabilidad de las inversiones. Mide la diferencia entre el valor presente de los flujos de efectivo futuros y las inversiones iniciales. El VAN permite tener en cuenta el valor temporal del dinero, lo que lo hace mucho más preciso e informativo que simplemente el ROI.

¿Cómo se calcula el VAN?

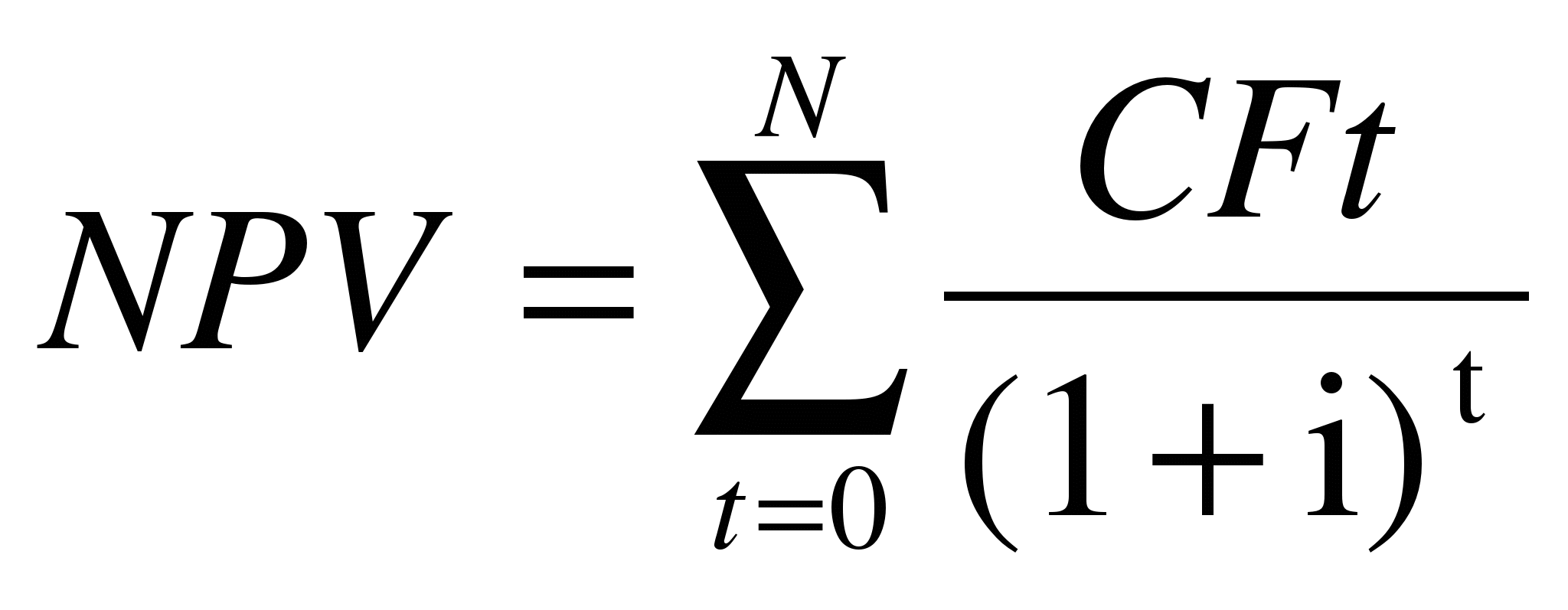

Para el cálculo se utiliza la siguiente fórmula:

donde:

- N: número de períodos de planificación;

- CFt: flujo de efectivo para el período t;

- i: tasa de descuento.

Ejemplo de cálculo: si un proyecto implica flujos de efectivo anuales de 100,000 rublos durante 5 años, la tasa de descuento es del 10%, y las inversiones iniciales son de 400,000 rublos, se puede calcular el VAN.

Usando la fórmula, se puede determinar si vale la pena invertir en un proyecto considerando el valor temporal del dinero. Si el VAN es positivo, la inversión se considera rentable. Esto significa que generará ganancias. Si el parámetro es negativo, el proyecto no será rentable.

TIR: Tasa Interna de Retorno

TIR (Tasa Interna de Retorno) es la tasa de interés a la cual el VAN del proyecto es igual a cero. Este indicador del modelo financiero permite evaluar qué tan rentable puede ser un proyecto en comparación con otras inversiones.

Para calcular la TIR, es necesario realizar iteraciones para encontrar la tasa de descuento que haga que el VAN sea igual a cero. El parámetro se puede considerar como la «tasa efectiva» para el proyecto.

Ejemplo de cálculo de la TIR

Supongamos que un proyecto requiere inversiones de 1,000,000 rublos y genera ingresos de 300,000 rublos anuales durante 5 años. Para calcular la TIR, es necesario realizar varias iteraciones tratando de encontrar la tasa de descuento que haga que el VAN sea cero. Por ejemplo, si la TIR es del 12%, esto significa que el proyecto puede generar ganancias del 12% anual, lo cual es bastante atractivo para la mayoría de los inversores.

Período de recuperación: ¿cuánto tiempo se tarda en recuperar la inversión?

El período de recuperación es el tiempo que se necesita para que las inversiones iniciales se recuperen en la empresa a través de las ganancias generadas. Este es un indicador importante del modelo financiero para evaluar los riesgos y planificar la liquidez del negocio.

Para calcular el período de recuperación, simplemente divida las inversiones iniciales entre el flujo de efectivo anual. Por ejemplo, si un proyecto requiere inversiones de 500,000 rublos y genera ganancias anuales de 100,000 rublos, el período de recuperación será: 500,000 ÷ 100,000 = 5 años.

>

Esto significa que el proyecto se recuperará en 5 años. Este parámetro es importante para los inversores que desean recuperar sus fondos lo más rápido posible, especialmente en condiciones de incertidumbre.

Indicadores de rentabilidad y liquidez: fundamentos del análisis del modelo financiero para evaluar una empresa

Además de los indicadores principales, ROI, VAN y TIR, para analizar el modelo financiero es importante utilizar otras métricas: parámetros de rentabilidad y liquidez. Estos permiten evaluar la capacidad de la empresa para generar ganancias y pagar sus deudas de manera oportuna.

Indicadores de rentabilidad

Los parámetros miden la rentabilidad del negocio. Entre los más populares se encuentran:

- Rentabilidad de activos (ROA): muestra cuánta ganancia genera la empresa por cada rublo de activos.

- Rentabilidad del capital (ROE): muestra qué tan eficientemente se utilizan los fondos propios de la empresa para obtener ganancias.

Estos valores ayudan a los inversores a comprender qué tan eficientemente la organización utiliza sus recursos.

Indicadores de liquidez

Los parámetros son necesarios para evaluar la capacidad de la empresa para pagar sus obligaciones rápidamente. Entre ellos se encuentran:

- Índice de liquidez corriente: relación entre los activos circulantes y las obligaciones a corto plazo.

- Índice de liquidez rápida: un indicador similar, pero sin tener en cuenta los inventarios, lo que lo hace más estricto.

Estos conocimientos ayudan a comprender cuán rápido la empresa puede salir de dificultades financieras.

Conclusión

Cada negocio y proyecto tienen sus particularidades, y la elección correcta de los indicadores del modelo financiero ayudará a determinar qué tan rentable y prometedor es el camino elegido. Es importante recordar que ningún parámetro funciona por sí solo. Debe analizarse en el contexto de otras métricas y teniendo en cuenta las condiciones del mercado actuales.

Los indicadores del modelo financiero no solo ayudan a prever resultados, sino también a tomar decisiones estratégicas fundamentadas. Es importante para cada inversor y empresario saber cómo calcular e interpretar correctamente estas métricas para minimizar riesgos y lograr altos resultados financieros.

es

es  ru

ru  de

de  ar

ar  hi

hi  en

en  fr

fr  nl

nl  it

it  pt

pt  el

el