O modelamento financeiro não é apenas parte do arsenal de grandes empresas analíticas, mas uma ferramenta que ajuda cada investidor a ver o futuro de seus investimentos. É uma maneira poderosa de acompanhar o mercado e entender como decisões específicas podem afetar o retorno dos investimentos.

Onde investir dinheiro para evitar riscos e maximizar os lucros? A resposta está no uso habilidoso de modelos financeiros capazes de prever o desenvolvimento de eventos no mercado. Como esses modelos funcionam e no que se deve prestar atenção? O modelamento financeiro ajuda a entender como os rendimentos mudarão dependendo de diferentes cenários, seja mudanças nas taxas de juros ou mudanças no modelo de negócios da empresa.

Por que o modelamento financeiro é importante para os investidores

O modelamento financeiro permite que o investidor veja as perspectivas reais dos investimentos. Essa abordagem não só ajuda a planejar os lucros, mas também a avaliar os riscos potenciais. Por que isso é tão importante?

- Avaliação de oportunidades de crescimento. O modelamento fornece uma imagem clara de quais ativos podem crescer e em que condições. Por exemplo, avaliar o crescimento do mercado em 5% ao ano ajuda a prever o crescimento do valor da carteira ao longo da próxima década.

- Análise de dados históricos. Usar dados de períodos anteriores para avaliar a eficácia dos investimentos. Por exemplo, analisando a dinâmica dos rendimentos nos últimos 10 anos, é possível identificar tendências recorrentes e levá-las em consideração nas previsões.

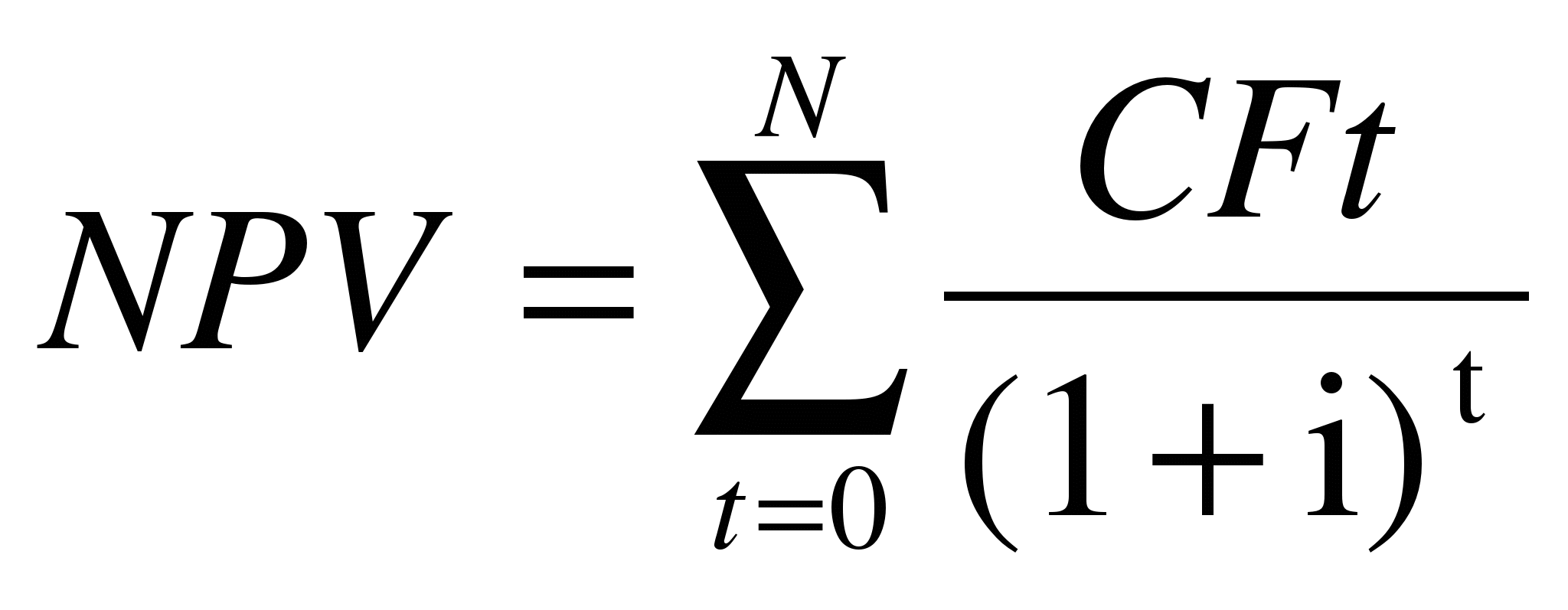

- Identificação de indicadores-chave. Com modelos, é possível avaliar métricas como VPL (Valor Presente Líquido), TIR (Taxa Interna de Retorno) e Payback Period (Período de Retorno), para entender o quão bem-sucedidos os investimentos podem ser e em quanto tempo se pagarão.

- Exemplos de aplicação bem-sucedida. Um dos maiores investidores do mundo, Warren Buffett, usa ativamente modelos para avaliar o retorno dos investimentos antes de comprar ativos, com base em indicadores como o índice P/L (Preço/Lucro).

Principais métodos de modelamento financeiro

O sistema inclui uma variedade de abordagens que ajudam a prever o planejamento do retorno dos investimentos. Aqui estão alguns dos métodos mais populares amplamente utilizados na análise financeira.

Método de Fluxo de Caixa Descontado (DCF)

O método DCF é uma maneira de avaliar o valor de uma empresa ou ativo com base em fluxos de caixa futuros descontados para o valor presente. Ele ajuda a calcular o quão lucrativo será o investimento ao longo do tempo. O indicador-chave aqui é a taxa de desconto, que pode depender do nível de risco.

Exemplo: se a taxa de desconto for de 10%, então um lucro futuro de $1000 em um ano valerá $909 hoje. Para previsões mais precisas, muitas vezes são considerados fatores como mudanças na inflação, impostos e possíveis flutuações nas taxas de câmbio.

Método de Sensibilidade

O método permite entender como mudanças nos principais fatores, como taxa de juros ou crescimento das vendas, podem afetar a avaliação final dos riscos dos investimentos. Ele ajuda os investidores a antecipar como as mudanças nas condições de mercado afetarão seus lucros.

Exemplo: uma mudança na taxa de desconto de 8% para 10% pode reduzir o valor estimado do ativo em 15%. Também é possível usar o método de análise de sensibilidade para avaliar o impacto de mudanças nos custos de produção, flutuações cambiais ou aumento das alíquotas fiscais.

Fatores que afetam o retorno dos investimentos

Fatores internos:

- Estrutura de capital. A relação entre dívida e capital próprio afeta diretamente o retorno. Por exemplo, uma alta proporção de dívida aumenta os riscos, mas também pode aumentar o retorno em condições favoráveis.

- Modelo de negócios da empresa. Organizações com um modelo de negócios eficaz podem gerar fluxos de caixa mais estáveis, o que tem um impacto positivo na rentabilidade dos investimentos.

Fatores externos:

- Situação macroeconômica. O estado da economia, inflação, taxas de juros – tudo isso pode aumentar ou diminuir o retorno dos investimentos. Por exemplo, a redução da taxa de juros-chave pelo Banco Central pode tornar os empréstimos mais acessíveis, estimulando o desenvolvimento dos negócios.

- Regulação governamental. Impostos e leis afetam diretamente o valor dos ativos. Por exemplo, o aumento do imposto sobre dividendos pode reduzir a rentabilidade dos títulos. A introdução de novos padrões de regulação ambiental também pode afetar o valor e a rentabilidade dos ativos.

Como calcular o retorno dos investimentos: um guia prático

Uma etapa crucial para qualquer investidor. Nesta seção, vamos analisar como avaliar corretamente o retorno dos investimentos na prática. A fórmula principal é a seguinte:

ROI = (Lucro Líquido / Investimentos) * 100%

Exemplo: se o investimento foi de $10.000 e o lucro líquido foi de $1.500, então ROI = (1500 / 10000) * 100% = 15%.

Também é útil usar a fórmula TIR para avaliar o retorno a longo prazo e VPL para calcular o valor presente líquido. Por exemplo, a TIR mostra a que taxa os rendimentos e os gastos se equilibram, fornecendo uma visão da potencial vantagem do investimento.

Avaliação da eficácia dos investimentos por meio de modelamento

Avaliação com consideração de riscos

O planejamento financeiro permite considerar diferentes tipos de riscos: de mercado, crédito, operacionais. Isso ajuda os investidores a tomar medidas para minimizá-los e aumentar a avaliação da eficácia dos investimentos.

Exemplo: o uso de testes de estresse para avaliar a possível redução do retorno em caso de crise. Um cenário em que os preços do petróleo caem 30% ajudará a entender como o retorno dos investimentos no setor de energia mudará.

Dicas práticas para investidores:

- Diversificação. Distribua os ativos por diferentes setores para reduzir os riscos. Por exemplo, a alocação de capital entre ações, títulos e imóveis reduz a probabilidade de perdas.

- Uso de análise de cenários. Modele diferentes cenários de eventos – do otimista ao pessimista. Por exemplo, é possível calcular o impacto do retorno ao alterar a taxa de imposto sobre lucros de 20% para 25%.

Conclusão

O modelamento financeiro abre oportunidades únicas para um gerenciamento mais preciso dos investimentos. Graças ao modelamento, não apenas é possível prever o retorno dos investimentos, mas também minimizar os riscos, criando as melhores condições para o crescimento do capital.

Os métodos modernos, exemplos e recomendações práticas descritos no artigo ajudarão a melhorar os resultados financeiros e tornar os investimentos o mais eficazes possível. A aplicação do modelamento financeiro ajuda os investidores a ver não apenas os indicadores atuais, mas também a avaliar o potencial de crescimento e as possíveis ameaças no futuro, tornando o processo de tomada de decisão mais ponderado e fundamentado.